Joindre les deux bouts, deux boulots à la fois : un congé fiscal pour les Canadiens face à la hausse des coûts

Note économique proposant de remettre les compteurs à zéro lorsque vient le temps d’appliquer le taux marginal d’imposition pour les emplois secondaires des travailleurs à temps plein

En lien avec cette publication

En lien avec cette publication

Cette Note économique a été préparée par Jason Dean, chercheur associé à l’IEDM et professeur adjoint d’économie au King’s University College de l’Université Western Ontario, en collaboration avec Renaud Brossard, vice-président, Communications à l’IEDM. La Collection Fiscalité de l’IEDM vise à mettre en lumière les politiques fiscales des gouvernements et à analyser leurs effets sur la croissance économique et le niveau de vie des citoyens.

Bon nombre de Canadiens peinent à joindre les deux bouts et à maintenir un semblant de normalité financière. La flambée des prix a mené à une baisse de près de 16 % du pouvoir d’achat global depuis 2020(1). En l’absence d’augmentations de revenus comparables, quelque deux tiers des Canadiens craignent de ne pas parvenir à payer leurs dépenses quotidiennes(2). De plus, en raison des taux d’intérêt à leur plus haut niveau en 22 ans, de nombreux ménages doivent s’attendre à une hausse vertigineuse de leurs versements hypothécaires mensuels, forçant certains d’entre eux à envisager la triste réalité de devoir vendre leur maison(3).

Plusieurs Canadiens se voient contraints d’explorer de nouveaux moyens de gagner plus d’argent. Nombreux sont ceux qui ont trouvé ou envisagent de trouver un deuxième emploi. Or, ces revenus additionnels, combinés à ceux de leur emploi principal, sont lourdement imposés, compliquant ainsi leur situation déjà précaire. D’où la nécessité d’un allégement fiscal visant à récompenser leurs efforts, et non à les pénaliser.

Le double emploi de plus en plus attrayant, quoique lourdement imposé

Les dernières données de Statistique Canada révèlent qu’environ un million de travailleurs cumulent plusieurs emplois(4). En outre, plus du tiers de ceux-ci (34,9 %) déclarent avoir besoin d’un travail additionnel pour couvrir les besoins essentiels. Il s’agit d’une augmentation notable par rapport à la proportion d’un sur cinq observée juste avant la pandémie. Par ailleurs, les données d’enquête recueillies dans le cadre de l’indice d’accessibilité financière de BDO laissent entrevoir une tendance à la hausse, alors que près d’un tiers des personnes interrogées envisagent de trouver un deuxième emploi(5).

L’enquête sur la population active présente des données annuelles sur le nombre de travailleurs à temps plein qui exercent un deuxième emploi. Ce sont ces travailleurs qui sont vraisemblablement prêts à travailler de longues heures, dans la mesure où ils ont besoin d’un revenu additionnel pour faire face à leurs obligations financières pressantes, notamment les responsabilités familiales, les emprunts hypothécaires, le loyer, les autres dettes ou encore l’épargne pour l’achat d’une maison. On observe une nette tendance à la hausse, de 3,1 % des travailleurs à temps plein en 2020 à 3,9 % en 2022, suivie d’une stabilisation à 4,0 % en 2023 (en date du 30 novembre)(6).

Les dernières données de Statistique Canada révèlent qu’environ un million de travailleurs cumulent plusieurs emplois.

Dans l’attente des données de décembre et compte tenu de la probabilité d’une sous-déclaration des emplois secondaires informels, la question de savoir s’il s’agit d’un véritable plateau ou d’une accalmie temporaire n’est pas tranchée. Par ailleurs, la récente amorce de ralentissement économique(7) pourrait se traduire par une diminution des offres d’emploi à temps partiel. Quoi qu’il en soit, le double emploi pourrait être encore plus populaire sans la facture salée imposée à ceux qui choisissent cette voie.

Il semble probable que la décision de cumuler deux emplois soit davantage motivée par des besoins financiers que par le désir de faire des dépenses folles. Dans tous les cas, une telle décision entraîne de lourds compromis, notamment une augmentation du stress, un déséquilibre travail-famille et un risque d’épuisement professionnel. Il est donc assez étonnant que notre système fiscal, qui vise à renforcer l’équité par la redistribution de l’impôt, impose des taux d’imposition progressifs même aux revenus tirés d’un deuxième emploi. En effet, cela nuit aux efforts de ces travailleurs pour améliorer leur situation financière en réduisant les revenus modestes issus de leur labeur et desquels ils dépendent.

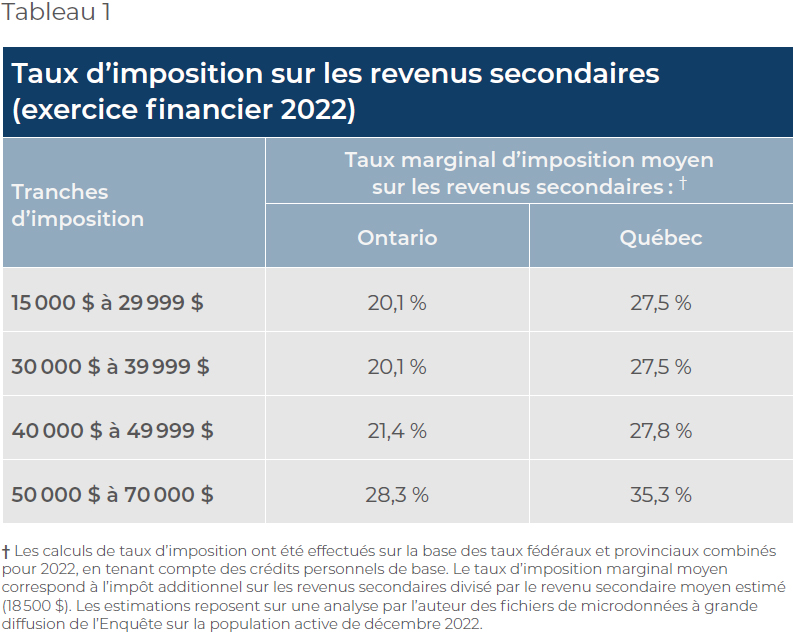

Le Tableau 1 présente les taux marginaux d’imposition moyens appliqués aux revenus provenant d’un second emploi rémunéré, révélant l’importante charge fiscale qui pèse sur les revenus additionnels en Ontario et au Québec. En Ontario, les travailleurs à temps plein qui gagnent moins de 50 000 $ dans leur emploi principal perdent plus de 20 cents en impôts pour chaque dollar durement gagné dans leur deuxième emploi. Dans la tranche d’imposition suivante allant jusqu’à 70 000 $, ce fardeau passe à plus de 28 cents. Au Québec, les données révèlent un fardeau encore plus important, soit environ 7,5 points de pourcentage de plus pour chacune des tranches d’imposition.

Les calculs se basent sur l’année fiscale 2022, lorsque les plus récentes données étaient disponibles. Il est important de souligner cependant que, dans le cadre de son budget pour 2023, le gouvernement du Québec a réduit les taux applicables aux deux premières tranches d’imposition d’un point de pourcentage chacune. Cela réduit l’écart entre le Québec et l’Ontario à 6,5 points de pourcentage.

Soulignons que même dans la tranche d’imposition la plus élevée, on ne parle pas ici du 1 % des plus riches, mais plutôt de travailleurs à revenus moyens qui sont loin d’être à l’abri de la hausse vertigineuse du coût de la vie. Force est de constater que les personnes qui cumulent plusieurs emplois sont lourdement pénalisées pour leur détermination. De toute évidence, il est nécessaire de se doter de politiques fiscales visant à aider, plutôt qu’à entraver, ceux qui aspirent simplement à une certaine stabilité financière.

Un congé fiscal pour aider les travailleurs qui occupent un deuxième emploi

Il y a une injustice inhérente à la charge fiscale imposée à ceux qui occupent un emploi secondaire, par rapport aux travailleurs qui sont rémunérés pour leurs heures supplémentaires à leur emploi principal ou qui bénéficient d’allégements fiscaux pour des heures de travail de plus. Environ 11 % des travailleurs sont rémunérés pour leurs heures supplémentaires(8). Par ailleurs, une proportion croissante de la population active, 28 % contre 13 % en 2022, travaille dans le secteur économique des petits boulots flexibles(9) (gig economy), lui-même en pleine expansion.

Tout impôt marginal supplémentaire encouru par les travailleurs du premier groupe est plus que compensé par le fait que les heures supplémentaires sont rémunérées à hauteur d’une fois et demie leur salaire normal. Quant aux travailleurs du second groupe, ils profitent de l’avantage de bénéficier du statut de travailleur autonome, ce qui signifie qu’ils peuvent déduire toutes les dépenses liées à leur travail, qu’il s’agisse des frais de véhicule et de bureau à domicile, des frais de repas, des factures de téléphone cellulaire ou même des intérêts hypothécaires.

Il y a une injustice inhérente à la charge fiscale imposée à ceux qui occupent un emploi secondaire.

De toute évidence, il est nécessaire d’uniformiser les règles du jeu, dans la mesure où aucun allégement fiscal similaire n’est prévu pour les travailleurs qui occupent un second emploi rémunéré. Il serait pragmatique et judicieux de remettre les compteurs à zéro lorsque vient le temps d’appliquer le taux marginal d’imposition pour les emplois secondaires, afin d’offrir un allégement financier plus que nécessaire et de ne pas pénaliser ceux qui ont besoin de travailler davantage. Par ailleurs, la possibilité d’empocher une part plus importante des revenus additionnels pourrait inciter un plus grand nombre de personnes à travailler (ou à travailler davantage) et ainsi atténuer la pénurie de main-d’œuvre qui perdure.

Plus précisément, le taux applicable aux revenus secondaires devrait recommencer à la tranche inférieure de la structure d’imposition progressive, comme s’il s’agissait des premiers revenus de l’année. Idéalement, les critères d’éligibilité devraient viser les travailleurs occupant plus d’un emploi, à revenu faible ou moyen, exerçant des activités rémunérées, dont un emploi principal à temps plein depuis au moins six mois. La politique se concentrerait donc sur les personnes réellement dans le besoin, principalement celles qui doivent concilier des responsabilités financières tant familiales que personnelles, en plus du coût de la vie qui ne cesse d’augmenter et des salaires qui traînent de la patte.

La moitié inférieure des salariés est de toute façon plus susceptible d’occuper un deuxième emploi, signe qu’elle a davantage besoin d’un revenu additionnel(10). Ainsi, le seuil naturel de cette politique se situerait à hauteur des revenus moyens de ce groupe sur le marché du travail. Les travailleurs qui occupent plusieurs emplois à temps partiel ne seraient pas visés dans la mesure où leurs revenus plus faibles sont déjà moins imposés, mais aussi parce que près de 60 % d’entre eux travaillent à leur compte, ou n’ont pas de lien permanent avec le marché du travail, parce qu’ils sont jeunes, âgés, étudiants ou pour d’autres raisons non économiques, et qu’environ 40 % des travailleurs de ce groupe déclarent privilégier le temps partiel pour des raisons personnelles(11).

La mise en œuvre de la politique de remise à zéro n’entraînerait pas de lourde charge administrative. En effet, une infrastructure permettant de modifier le montant des impôts retenus sur les chèques de paie existe déjà au moyen du formulaire TD1 et de ses variantes provinciales. Une section supplémentaire avec une simple case à cocher pourrait être ajoutée aux formulaires pour permettre aux travailleurs occupant un second emploi de bénéficier du congé fiscal. La validité des demandes pourrait être vérifiée à l’aide de talons de chèque de paie récents ou d’un feuillet T4 attestant du statut de travailleur à temps plein du contribuable. Ainsi, les travailleurs pourraient bénéficier de la juste rétribution de leur travail supplémentaire dès leur prochain chèque de paie.

Il s’agit là d’un point important, qui répond au principe économique général selon lequel la récompense destinée à encourager un comportement donné doit être attribuée dans un délai rapproché. Ainsi, l’effet potentiel de la politique visant à inciter à une plus grande participation de la main-d’œuvre est renforcé, moyennant un paiement équitable, conformément à la manière dont les heures supplémentaires et les travailleurs contractuels sont rémunérés.

Incidence estimée sur les recettes fiscales

Quelle est l’incidence de cette politique sur les recettes publiques? Il s’agit ici d’estimer la perte de recettes fiscales qui résulterait de l’application de la politique de remise à zéro aux revenus secondaires des travailleurs à temps plein admissibles.

La méthode d’évaluation de cette incidence sur les recettes est simple : la perte totale de recettes (par tranche d’imposition) est égale à la différence moyenne entre les impôts payables avec et sans la politique de remise à zéro, multipliée par le nombre de titulaires d’emplois multiples dans chaque tranche d’imposition. Les totaux pour chaque tranche sont ensuite additionnés.

La croissance de l’activité économique et l’augmentation des recettes de la taxe de vente atténueraient les pertes de recettes fiscales découlant de cette politique.

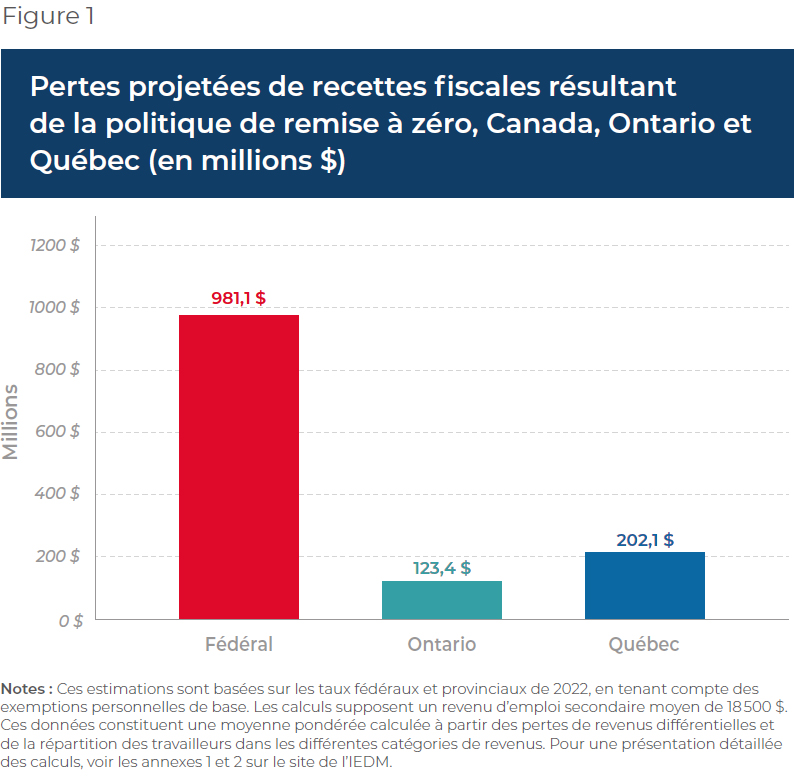

La Figure 1 présente les effets sur les recettes du gouvernement fédéral. Il serait souhaitable que les gouvernements provinciaux accordent également des allégements fiscaux similaires. À titre indicatif, la Figure 1 présente également les effets potentiels sur les recettes fiscales des deux plus grandes provinces, à savoir l’Ontario et le Québec.

Les sommes obtenues pour les impôts payables sont calculées sur la base des taux fédéraux et provinciaux de 2022 et tiennent compte des exemptions personnelles de base en vigueur dans chaque province, en estimant à 18 500 $ les revenus secondaires. Toutes les estimations ont été obtenues à partir d’une analyse de l’Enquête sur la population active de décembre 2022(12). (Pour consulter les calculs détaillés, voir les annexes 1 et 2.) Le gouvernement fédéral renoncerait à 981,1 millions $ en recettes fiscales, tandis que l’écart fiscal pour l’Ontario et le Québec serait de 123,4 millions $ et de 202,1 millions $, respectivement.

Il est important de prendre en compte les effets compensateurs et de mettre en perspective l’incidence estimée. Dans la mesure où ce congé fiscal encouragerait un plus grand nombre de personnes à intégrer la population active (ou à travailler davantage), la croissance de l’activité économique et l’augmentation des recettes de la taxe de vente atténueraient les pertes de recettes fiscales découlant de cette politique. De plus, contrairement aux récentes solutions temporaires du gouvernement fédéral, comme de doubler le crédit pour la TPS pendant six mois et le remboursement des frais d’épicerie, la politique proposée ici offre une solution à plus long terme. Ces autres mesures, dont la facture s’élève chacune à environ 2,5 milliards $(13), éclipsent la perte de revenus prévue par la politique de remise à zéro proposée. De plus, leur portée se limite aux Canadiens à faible revenu, négligeant ainsi la classe moyenne en difficulté. Un autre élément à ne pas négliger concerne le fait que l’allégement de la charge fiscale liée à la politique de remise à zéro pourrait encourager davantage de travailleurs à déclarer les revenus tirés d’un emploi secondaire, ce qui se traduirait par un plus grand respect des obligations fiscales et des statistiques plus précises quant à la situation du marché du travail.

Conclusion

Le fardeau financier qui pèse sur les Canadiens est à la fois pénible et réel. Pour retrouver une stabilité financière, nombreux sont ceux qui envisagent ou qui ont été contraints d’accepter un emploi secondaire, avant de voir leur détermination injustement pénalisée par des taux d’imposition marginaux très élevés. Des solutions concrètes sont nécessaires, plutôt que des mesures expéditives qui ne contribuent en rien à atténuer les difficultés ou à résoudre les défis auxquels sont confrontés les employeurs dans leur recherche de main-d’œuvre.

Une politique de remise à zéro du taux marginal d’imposition pour les emplois secondaires apporterait un allégement plus général et durable, et pourrait contribuer à pallier les pénuries de main-d’œuvre. Cela permettrait également d’uniformiser les règles du jeu en réduisant la charge fiscale des travailleurs à temps plein qui exercent un deuxième emploi, au même titre que les avantages dont bénéficient déjà les personnes admissibles aux heures supplémentaires rémunérées et les travailleurs indépendants qui ont droit à des déductions fiscales. Il s’agit d’une solution concrète et facile à mettre en œuvre, qui vise à reconnaître et à récompenser la résilience économique des Canadiens.

Références

- Calculs de l’auteur. Banque du Canada, L’indice des prix à la consommation, consultée le 12 décembre 2023.

- H&R Block Canada Inc., « Canadians Rein in Spending and Seek Second Incomes; 69% Worry About Making Ends Meet Despite Having a Decent Salary; 58% Worry About Paying Down Debt », Communiqué de presse, 9 mars 2023; Statistique Canada, « Enquête sur la population active, octobre 2023 », 3 novembre 2023.

- Nivedita Balu et Fergal Smith, « Little relief for indebted Canadian homeowners as mortgage rates seen higher for longer », Reuters, 23 août 2023.

- Statistique Canada, « Enquête sur la population active, août 2023 », 8 septembre 2023.

- BDO Canada LLC, « Canadians cut back on expenses, seek better budgeting habits, and consider taking on extra work amid inflation pressures », Communiqué de presse, 25 mai 2023.

- Calculs de l’auteur. Statistique Canada, Tableau 14-10-0048-01 : Personnes ayant plus d’un emploi selon le nombre d’heures habituellement travaillées à tous les emplois, données mensuelles non désaisonnalisées (x 1 000), 1er décembre 2023.

- Ismail Shakil et Steve Scherer, « Canada’s economy unexpectedly shrinks; central bank likely to hold rates », Reuters, 1er septembre 2023.

- Calculs de l’auteur. Issus des fichiers de microdonnées à grande diffusion de l’Enquête sur la population active d’octobre 2023. Cette donnée représente le pourcentage d’un échantillon restreint d’employés payés à temps plein, non étudiants, de plus de 25 ans, qui déclarent du temps supplémentaire payé durant la semaine de référence.

- H&R Block Canada, « Nearly half (44%) of Canadian gig workers are willing to risk not declaring income in the battle against cost-of-living increases; 51% say their primary employer is unaware of their side hustle », Communiqué de presse, 2 mars 2023.

- Meghan Fulford et Martha Patterson, « Les personnes ayant plus d’un emploi au Canada », Statistique Canada, 28 octobre 2019, p. 6.

- Calculs de l’auteur. Issus des fichiers de microdonnées à grande diffusion de l’Enquête sur la population active d’octobre 2023. Cette donnée présente la répartition des motifs évoqués pour expliquer le choix du travail à temps partiel parmi les Canadiens qui occupent plusieurs emplois à temps partiel.

- Statistique Canada, Enquête sur la population active : fichier de microdonnées à grande diffusion, Tableau 14-10-0287-01, décembre 2022, consultée le 9 décembre 2023.

- Ministère des Finances Canada, « Rendre la vie plus abordable en doublant le crédit pour la taxe sur les produits et services pendant six mois », 29 septembre 2022; Environnement et Changement climatique Canada, « Le ministre Steven Guilbeault présente les investissements du budget de 2023 pour rendre la vie plus abordable grâce au nouveau remboursement pour les articles d’épicerie », Communiqué de presse, 30 mars 2023.